Państwo

UOKiK za ustawowym limitowaniem kosztów kredytów w firmach pożyczkowych

kredyty| lombardy| Monika Stec-Nowak| pożyczki| RRSO| szara strefa| UOKiK

włącz czytnik

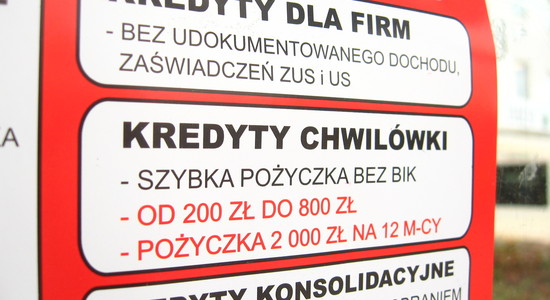

Urząd Ochrony Konkurencji i Konsumentów uważa, że warto zastanowić się nad ustawowym wprowadzeniem limitu RRSO (rzeczywistej rocznej stopy oprocentowania). Regulacja ta miałaby obniżyć koszty kredytów szczególnie w firmach pożyczkowych.

UOKiK zdaje sobie jednak sprawę, że zmiana ta wymaga rzetelnej analizy, ponieważ wyeliminowanie z rynku firm pożyczkowych mogłoby spowodować przejście klientów tego typu firm do lombardów i szarej strefy.

– Potrzebne jest szersze spojrzenie, ekonomiczne, przyjrzenie się temu, jak te firmy pożyczkowe działają, jaką mają zyskowność, czy w sytuacji stworzenia limitu na RRSO poradzą sobie na rynku czy nie wypadną – mówi Agencji Informacyjnej Newseria Monika Stec-Nowak, dyrektor Departamentu Polityki Konsumenckiej w Urzędzie Ochrony Konkurencji i Konsumentów.

Podkreśla jednak, że zniknięcie z rynku firm pożyczkowych mogłoby mieć negatywne skutki zarówno dla konsumentów, jak i gospodarki.

– Konsument w sytuacji przymusowej zamiast wziąć tę pożyczkę, która jest dość droga, pójdzie do lombardu albo rozwinie się szara strefa, a tego przecież byśmy nie chcieli – wyjaśnia przedstawicielka UOKiK.

Rzeczywista roczna stopa oprocentowania jest wskaźnikiem pokazującym procentowe koszty kredytu w ujęciu rocznym. Służy do porównywania kredytów oferowanych na rynku. Poza oprocentowaniem pożyczanych środków powinna uwzględniać pozostałe koszty kredytu, jak m.in. opłaty związane z obsługą czy ubezpieczeniem. RRSO często jest mylone z całkowitym kosztem kredytu, który wskazuje na faktyczne wydatki kredytobiorcy poniesione na spłatę zadłużenia.

– Oczywiście warunkiem jest to, żeby w sposób prawidłowy ujęto w całkowitym koszcie kredytu faktycznie wszystkie koszty, które są związane z umową o kredyt. Czyli nie może tam zabraknąć różnego typu kosztów związanych np. z dodatkową obsługa za usługę w domu, muszą się tam znaleźć absolutnie wszystkie opłaty bez względu na to, jak się nazywają – tłumaczy Monika Stec-Nowak.

Uważa, że obecny maksymalny poziom oprocentowania kredytu bądź pożyczki jest jednak zbyt niski. Zgodnie z Kodeksem cywilnym maksymalna wysokość oprocentowania kredytów i pożyczek w stosunku rocznym nie może być wyższa niż czterokrotność stopy lombardowej NBP. Obecnie to maksimum wynosi 16 proc.

Zawartość i treści prezentowane w serwisie Obserwator Konstytucyjny nie przedstawiają oficjalnego stanowiska Trybunału Konstytucyjnego.

Artykuły powiązane

UOKiK kwestionuje umowy parabanków z klientami

Posłowie pracują nad zmianami w funkcjonowaniu firm pożyczkowych

Branża finansowa krytycznie o zmianach w prawie antymonopolowym

Grant Thornton: firmy pożyczkowe nie potrzebują nadzoru KNF, bo nie oferują klientom depozytów

Banki ukarane za sprzeczne z prawem umowy

Załączniki

Komentarze

Polecane

-

Oświadczenie Andrzeja Rzeplińskiego, prezesa Trybunału Konstytucyjnego

Andrzej Rzepliński -

Kaczorowski: Mitteleuropa po triumfie Trumpa

Aleksander Kaczorowski -

Piotrowski: Trybunał Konstytucyjny na straży wolnych wyborów i podstaw demokracji

Ryszard Piotrowski -

Prawnicy wobec sytuacji Trybunału Konstytucyjnego, badania i ankieta

Kamil Stępniak -

Skotnicka-Illasiewicz: Młodzież wobec Unii w niespokojnych czasach

Elżbieta Skotnicka-Illasiewicz

Najczęściej czytane

-

O naszym sądownictwie

Jan Cipiur -

Przepraszam, to niemal oszustwo

Stefan Bratkowski -

iACTA alea est

Magdalena Jungnikiel -

TK oddalił wniosek Lecha Kaczyńskiego dotyczący obywatelstwa polskiego

Redakcja -

Adwokat o reformie wymiaru sprawiedliwości

Rafał Dębowski

Brak komentarzy.